首页 > 广州代理记账 > 一般纳税人申请 > 广州公司一般纳税人注册申报表-主表的指引

广州公司一般纳税人注册申报表-主表的指引

发布日期:2018-09-25 00:00:00 阅读次数:0

广州公司一般纳税人注册申报表-主表的指引

1、主表及其附列资料的填表说明增加了对货物、劳务、应税服务、应税服务扣除项目等名词解释。

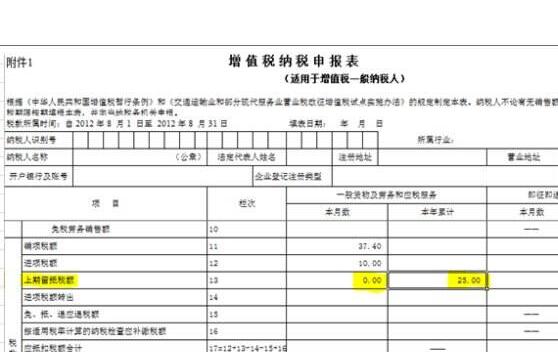

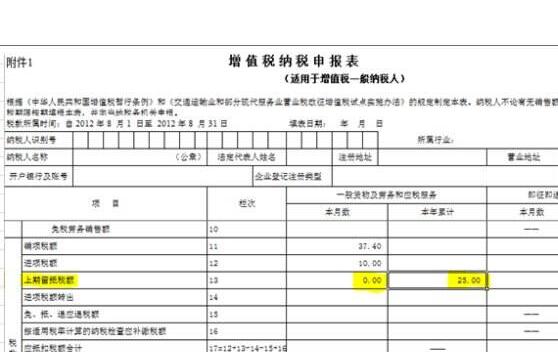

2、“一般货物及劳务和应税服务-本年累计”列第13栏“上期留抵税额”和第20栏“期末留抵税额”栏全部开放。

3、“一般货物及劳务和应税服务-本年累计”列:第13栏“上期留抵税额”、第18栏“实际抵扣税额”、第20栏“期末留抵税额”不按本年度内各月“本月数”之和填写。

4、第1栏、第4栏、第5栏、第7栏、第8栏“销售额”:对营业税改征增值税的纳税人,应税服务有扣除项目的,本栏应填写扣除之前的不含税销售额。

5、第5栏“按简易征收办法征税销售额”的填报要符合以下逻辑,即本栏“一般货物及劳务和应税服务”列“本月数”≥《附列资料(一)》第9列第8至13行之和-第9列第14、15行之和;本栏“按简易征收办法征税销售额-即征即退货物及劳务和应税服务”列“本月数”≥《附列资料(一)》第9列第14、15行之和。

说明:主表第5栏“按简易征收办法征税销售额”包括纳税检查调整按简易计税的销售额,而附列资料(一)第9列“合计销售额”第8-15栏不包括纳税检查调整按简易计税的销售额(纳税检查调整栏次不开放)。

6、第8栏“免税销售额”的填报要符合以下逻辑:

本栏“一般货物及劳务和应税服务”列“本月数”=《附列资料(一)》第9列第18、19行之和。

7、第11栏“销项税额”的填报要符合以下逻辑:

本栏“一般货物及劳务和应税服务”列“本月数”=《附列资料(一)》(第10列第1、3行之和-10列第6行)+(第14列第2、4、5行之和-14列第7行);本栏“即征即退货物及劳务和应税服务”列“本月数”=《附列资料(一)》第10列第6行+第14列第7行。

附表一的(第10列第1、3行之和-10列第6行),是指非即征即退销售货物及劳务的销项税额,附表一的(第14列第2、4、5行之和-14列第7行)是指提供非即征即退的销售应税服务的销项税额(扣除之后)。

8、第12栏“进项税额”的填报报要符合以下逻辑:

本栏“一般货物及劳务和应税服务”列“本月数”+“即征即退货物及劳务和应税服务”列“本月数”=《附列资料(二)》第12栏“税额”。

9、第13栏“上期留抵税额”

上期留抵税额按规定须挂账的纳税人,按以下要求填写本栏的“本月数”和“本年累计”:

上期留抵税额按规定须挂账的纳税人是指试点实施之日前一个税款所属期的申报表第20栏“期末留抵税额”“一般货物及劳务”列“本月数”大于零,且兼有营业税改征增值税应税服务的纳税人。

(1)本栏“一般货物及劳务和应税服务”列“本月数”:试点实施之日的税款所属期填写“0”;以后各期按上期申报表第20栏“期末留抵税额”“一般货物及劳务和应税服务”列“本月数”填写。

(2)本栏“一般货物及劳务和应税服务”列“本年累计”:反映货物和劳务挂账留抵税额本期期初余额。试点实施之日的税款所属期按试点实施之日前一个税款所属期的申报表第20栏“期末留抵税额”“一般货物及劳务”列“本月数”填写;以后各期按上期申报表第20栏“期末留抵税额”“一般货物及劳务和应税服务”列“本年累计”填写。

(3)本栏“即征即退货物及劳务和应税服务”列“本月数”:按上期申报表第20栏“期末留抵税额”“即征即退货物及劳务和应税服务”列“本月数”填写。

说明:1)主表第13栏“上期留抵税额”中的“一般货物及劳务和应税服务”本年累计列,不是按年内各月的“本月数”之和来填列。

2)混业经营纳税人试点实施之日前税款所属期申报表有期末留抵税款的,在试点实施之后的第一个申报期内需将期末留抵税额从“本月数”转入“本年累计”列。

3)除混业经营以外的其他纳税人,“上期留抵税额”本年累计列填零。

10、第14栏“进项税额转出” 的填报报要符合以下逻辑:

本栏“一般货物及劳务和应税服务”列“本月数”+“即征即退货物及劳务和应税服务”列“本月数”=《附列资料(二)》第13栏“税额”。

11、第16栏“按适用税率计算的纳税检查应补缴税额” 的填报要符合以下逻辑:

本栏“一般货物及劳务和应税服务”列“本月数”≤《附列资料(一)》第8列第1至5行之和+《附列资料(二)》第19栏。

12、第18栏“实际抵扣税额”

上期留抵税额按规定须挂账的纳税人,按以下要求填写本栏的“本月数”和“本年累计”:

(1)本栏“一般货物及劳务和应税服务”列“本月数”:按表中所列公式计算填写。

(2)本栏“一般货物及劳务和应税服务”列“本年累计”:反映货物和劳务挂账留抵税额本期实际抵减一般货物和劳务应纳税额的数额。将“货物和劳务挂账留抵税额本期期初余额”与“一般计税方法的一般货物及劳务应纳税额”两个数据相比较,取二者中小的数据。

其中:货物和劳务挂账留抵税额本期期初余额=第13栏“上期留抵税额”“一般货物及劳务和应税服务”列“本年累计”;

其中:一般计税方法的一般货物及劳务应纳税额=(第11栏“销项税额”“一般货物及劳务和应税服务”列“本月数”-第18栏“实际抵扣税额”“一般货物及劳务和应税服务”列“本月数”)×一般货物及劳务销项税额比例;

一般货物及劳务销项税额比例=(《附列资料(一)》第10列第1、3行之和-第10列第6行)&Pide;第11栏“销项税额”“一般货物及劳务和应税服务”列“本月数”×100%。

(3)本栏“即征即退货物及劳务和应税服务”列“本月数”:按表中所列公式计算填写。

其他纳税人,本栏“一般货物及劳务和应税服务”列“本年累计”:填写“0”。

说明:1)本栏“一般货物及劳务和应税服务”列“本年累计”:反映货物和劳务挂账留抵税额本期实际抵减一般货物和劳务应纳税额的数额,不再按年内各月“本月数”的累计数填列。

2)本栏“一般货物及劳务和应税服务”列“本年累计”,按“挂账的期初留抵税额”与“一般计税方法的一般货物及劳务应纳税额”两个数据中的较小者填报。

其中“一般计税方法的一般货物及劳务应纳税额”,按照本月销项税额(11栏)减去本月实际抵扣数(18栏)的差额乘以一般货物及劳务销项税额占总销项税额的比例。

一般货物及劳务销项税额,等于附表一第10列第1、3行之和-第10列第6行的差额。

其他纳税人,本栏“一般货物及劳务和应税服务”列“本年累计”:填写“0”。

13、第19栏“应纳税额”,按以下公式填列:

本栏“一般货物及劳务和应税服务”列“本月数”=第11栏“销项税额”“一般货物及劳务和应税服务”列“本月数”-第18栏“实际抵扣税额”“一般货物及劳务和应税服务”列“本月数”-第18栏“实际抵扣税额”“一般货物及劳务和应税服务”列“本年累计”。

本栏“即征即退货物及劳务和应税服务”列“本月数”=第11栏“销项税额”“即征即退货物及劳务和应税服务”列“本月数”-第18栏“实际抵扣税额”“即征即退货物及劳务和应税服务”列“本月数”。

1.上期留抵税额按规定须挂账的纳税人,按以下要求填写本栏的“本月数”和“本年累计”:

(1)本栏“一般货物及劳务和应税服务”列“本月数”:反映试点实施以后,一般货物及劳务和应税服务共同形成的留抵税额。按表中所列公式计算填写。

(2)本栏“一般货物及劳务和应税服务”列“本年累计”:反映货物和劳务挂账留抵税额,在试点实施以后抵减一般货物和劳务应纳税额后的余额。按以下公式计算填写:

本栏“一般货物及劳务和应税服务”列“本年累计”=第13栏“上期留抵税额”“一般货物及劳务和应税服务”列“本年累计”-第18栏“实际抵扣税额”“一般货物及劳务和应税服务”列“本年累计”。

(3)本栏“即征即退货物及劳务和应税服务”列“本月数”:按表中所列公式计算填写。

其他纳税人,按以下要求填写本栏“本月数”和“本年累计”:

(1)本栏“一般货物及劳务和应税服务”列“本月数”:按表中所列公式计算填写。

(2)本栏“一般货物及劳务和应税服务”列“本年累计”:填写“0”。

(3)本栏“即征即退货物及劳务和应税服务”列“本月数”:按表中所列公式计算填写。

说明:本栏“一般货物及劳务和应税服务”列“本月数”:反映试点实施以后,一般货物及劳务和应税服务共同形成的留抵税额。

本栏“一般货物及劳务和应税服务”列“本年累计”,按第13栏“上期留抵税额”“一般货物及劳务和应税服务”列“本年累计”与第18栏“实际抵扣税额”“一般货物及劳务和应税服务”列“本年累计”的差额填报。

15、第21栏“简易征收办法计算的应纳税额”:

本栏“一般货物及劳务和应税服务”列“本月数”=《附列资料(一)》(第10列第8至11行之和-10列第14行)+(第14列第12至13行之和-14列第15行)

本栏“即征即退货物及劳务和应税服务”列“本月数”=《附列资料(一)》10列第14行+第14列第15行。

说明:附表一(第10列第8至11行之和-10列第14行),等于一般货物及劳务的简易计税方法应纳税额,附表一(第14列第12至13行之和-14列第15行),等于应税服务的简易计税方法应纳税额。

16、第23栏“应纳税额减征额”:

当本期减征额小于或等于第19栏“应纳税额”与第21栏“简易征收办法计算的应纳税额”之和时,按本期减征额实际填写;当本期减征额大于第19栏“应纳税额”与第21栏“简易征收办法计算的应纳税额”之和时,按本期第19栏与第21栏之和填写。本期减征额不足抵减部分结转下期继续抵减。

17、第25栏“期初未缴税额(多缴为负数)”“本月数”按上一税款所属期申报表第32栏“期末未缴税额(多缴为负数)”“本月数”填写。“本年累计”按上年度最后一个税款所属期申报表第32栏“期末未缴税额(多缴为负数)”“本年累计”填写。

说明:本栏本年累计数不按本年度内各月“本月数”之和填写。

18、第32栏“期末未缴税额(多缴为负数)”:“本月数”反映纳税人本期期末应缴未缴的增值税额,但不包括纳税检查应缴未缴的税额。按表中所列公式计算填写。“本年累计”栏与“本月数”栏数据相同。

19、第34栏“本期应补(退)税额”栏:反映纳税人本期应纳税额中应补缴或退回的数额,按表中公式计算填报。

分解税款解读:(1)第34栏“本期应补(退)税额”“一般货物及劳务和应税服务”列“本月数”,混业经营的一般纳税人要按应纳税额比例划分入库(后台自动计算)。

即:一般货物及劳务应纳税额比例=(一般货物及劳务适用一般计税方法的应纳税额+一般货物及劳务适用简易计税方法的应纳税额)&Pide;(一般货物及劳务和应税服务适用一般计税方法的应纳税额+一般货物及劳务和应税服务适用简易计税方法的应纳税额)×100%。

(“本期应补(退)税额”“一般货物及劳务和应税服务”列“本月数”×一般货物及劳务应纳税额比例计算出的税额属于原增值税,剩下的税额属于“营改增”增值税。)

其中:一般货物及劳务适用一般计税方法的应纳税额=(主表第11栏“销项税额”“一般货物及劳务和应税服务”列“本月数”-主表第18栏“实际抵扣税额”“一般货物及劳务和应税服务”列“本月数”)×一般货物及劳务销项税额比例-主表第18栏“实际抵扣税额”“一般货物及劳务和应税服务”列“本年累计”;

一般货物及劳务销项税额比例=(《附表一》第1、3行第10列之和-《附表一》第6行第10列)&Pide;主表第11栏“销项税额”“一般货物及劳务和应税服务”列“本月数”×100%;

其中:一般货物及劳务适用简易计税方法的应纳税额=《附表一》第10列第8行+第9行+第10行+第11行-第14行;

其中:一般货物及劳务和应税服务适用一般计税方法的应纳税额=主表第19栏“应纳税额”“一般货物及劳务和应税服务”列“本月数”;

其中:一般货物及劳务和应税服务适用简易计税方法的应纳税额=主表第21栏“简易征收办法计算的应纳税额”“一般货物及劳务和应税服务”列“本月数”

(2)第34栏“本期应补(退)税额”“即征即退征税货物及劳务和应税服务”列“本月数”,混业经营的一般纳税人要按应纳税额比例划分入库(后台自动计算)。

即:即征即退货物及劳务销项税额比例=(《附表一》第10列第6行+第14行)&Pide;(主表第11栏“销项税额”“即征即退货物及劳务和应税服务”列“本月数”+第21栏“简易征收办法计算的应纳税额”“即征即退货物及劳务和应税服务”列“本月数”)×100%。

(“本期应补(退)税额”“即征即退货物及劳务和应税服务”列“本月数”×即征即退货物及劳务销项税额比例计算出的税额属于原增值税,剩下的税额属于“营改增”增值税。)

20、第36栏“期初未缴查补税额”:“本月数”按上一税款所属期申报表第38栏“期末未缴查补税额”“本月数”填写。“本年累计”按上年度最后一个税款所属期申报表第38栏“期末未缴查补税额”“本年累计”填写。

21、第38栏“期末未缴查补税额”:“本月数”反映纳税人因纳税检查本期期末应缴未缴的增值税额。按表中所列公式计算填写。“本年累计”栏与“本月数”栏数据相同。

本站所有相关知识仅供大家参考、学习之用,不作为实际操作的法定依据。如有问题或相关需要,请咨询正穗财税。本文来源于互联网,其版权均归原作者及网站所有,如无意侵犯您的权利,请与小编联系,我们将会在第一时间核实,如情况属实会在3个工作日内删除;如您有优秀作品,也欢迎联系小编在我们网站投稿!http://www.zhengsui.com.cn/ 联系方式: zhengsui888@163.com